Co znamená pojem úvěrový rating?

Úvěrový rating – klíč k pochopení vaší kreditní spolehlivosti

Úvěrový rating je hodnocení, které vyjadřuje schopnost jednotlivce, společnosti nebo dokonce státu splácet své dluhy. Toto hodnocení je klíčové pro všechny, kdo se snaží získat úvěr, refinancovat dluh nebo investovat. V tomto článku se podrobně podíváme na to, jak se úvěrový rating určuje, jaké jsou jeho hlavní typy a jak ovlivňuje vaše finanční možnosti.

Hlavní přístupy k určení úvěrového ratingu

Existují různé metody a modely pro stanovení úvěrového ratingu, ale většina z nich spadá do jedné ze dvou kategorií: interní rating a externí rating.

- Interní úvěrový rating

- Přizpůsobení specifickým potřebám a politikám instituce.

- Rychlé a efektivní rozhodování na základě aktuálních informací o klientovi.

- Může být subjektivní, závisí na interních kritériích, které se mohou lišit.

- Není transparentní pro klienta, který nemá přístup k metodice hodnocení.

- Externí úvěrový rating

- Standardizace a srovnatelnost mezi různými subjekty a trhy.

- Větší transparentnost a důvěryhodnost pro investory a věřitele.

- Může dojít k chybám v důsledku nedostatku informací nebo předsudků.

- Náklady na získání a udržování ratingu mohou být vysoké.

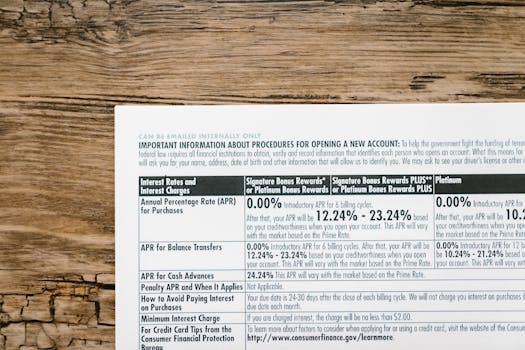

Interní úvěrové hodnocení provádí finanční instituce, jako jsou banky nebo úvěrové společnosti, které hodnotí klienty na základě vlastních kritérií a dat. Tento typ ratingu je často používán pro rozhodování o schválení úvěrů, stanovení úrokových sazeb a dalších podmínek úvěru.

Výhody:

Nevýhody:

Externí úvěrové hodnocení provádějí specializované ratingové agentury, jako jsou Moody's, Standard & Poor's nebo Fitch Ratings. Tyto agentury poskytují nezávislé hodnocení schopnosti dlužníka splácet jeho dluhy.

Výhody:

Nevýhody:

Praktické příklady úvěrového ratingu

Příklad interního ratingu: Banka A posuzuje žádost o hypoteční úvěr. Na základě interních kritérií, jako jsou příjem žadatele, jeho kreditní historie a hodnota zastavené nemovitosti, banka přidělí rating, který rozhodne o schválení úvěru a výši úrokové sazby.

Příklad externího ratingu: Společnost B žádá o rating u agentury Moody's. Po důkladné analýze finančních výkazů, tržní pozice a dalších faktorů agentura přidělí rating AAA, což je nejvyšší možné hodnocení, což napomáhá společnosti získat lepší podmínky při vydání dluhopisů.

Závěr a výzva k akci

Úvěrový rating je zásadním nástrojem pro hodnocení finančního zdraví a kreditní spolehlivosti. Ať už se jedná o interní nebo externí rating, je důležité si uvědomit, jaké faktory ovlivňují vaše hodnocení a jak to může ovlivnit vaše finanční rozhodnutí. Doporučujeme pravidelně sledovat a zlepšovat svůj úvěrový rating, aby se zvýšila vaše šance na získání lepších finančních podmínek. V případě potřeby neváhejte konzultovat s finančním poradcem, který vám může pomoci optimalizovat vaši kreditní situaci.

.png)