Výhody a nevýhody refinancování půjček

Refinancování půjček je proces, při kterém si jednotlivec nebo podnik sjednává nový úvěr za účelem vyplacení stávajícího dluhu. Cílem je obvykle získat lepší úrokové sazby, nižší měsíční splátky nebo změnit podmínky úvěru. Tento krok může přinést řadu finančních výhod, ale stejně tak může představovat určitá rizika. Pro správné rozhodnutí je důležité zvážit všechny aspekty refinancování.

Přehled možností refinancování

.png)

Refinancování lze rozdělit na několik typů, v závislosti na účelu a specifikách původního úvěru. Mezi nejběžnější patří refinancování hypoték, spotřebitelských úvěrů a studentských půjček.

Refinancování hypoték

Toto je nejčastější forma refinancování, kdy majitelé nemovitostí hledají lepší úrokové sazby nebo chtějí změnit dobu splatnosti úvěru.

Refinancování spotřebitelských úvěrů

Zahrnuje konsolidaci dluhů z kreditních karet nebo jiných nezajištěných půjček do jednoho, obvykle s nižším úrokem.

Refinancování studentských půjček

Studenti nebo absolventi mohou refinancovat své vzdělávací půjčky za účelem snížení úrokové sazby nebo změny doby splácení.

Výhody refinancování

Lepší úrokové sazby

Jednou z hlavních výhod refinancování je možnost získat nižší úrokovou sazbu, což může výrazně snížit celkové náklady na úvěr a měsíční splátky.

Konsolidace dluhů

Refinancování umožňuje sloučit více dluhů do jednoho úvěru s jednou splátkou, což usnadňuje správu finančních závazků.

Změna doby splácení

Refinancování může pomoci prodloužit nebo naopak zkrátit dobu splácení úvěru, což může pomoci přizpůsobit splátky aktuálním finančním možnostem.

Nevýhody refinancování

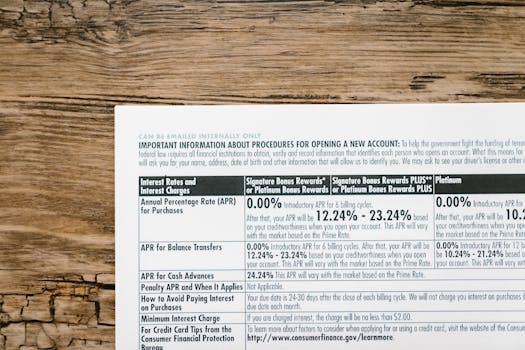

Poplatky a náklady

Refinancování může být spojeno s řadou poplatků, jako jsou poplatky za zpracování úvěru, notářské poplatky nebo předčasné splacení původního úvěru. Tyto náklady mohou snížit celkovou úsporu získanou refinancováním.

Riziko prodloužení dluhu

Pokud si úvěr refinancujete s delší dobou splatnosti, můžete sice dosáhnout nižších měsíčních splátek, ale celkově zaplatíte více na úrocích.

Dopad na kreditní skóre

Při žádosti o refinancování dojde k prověření kreditní historie, což může dočasně ovlivnit vaše kreditní skóre.

Praktické příklady

Představme si, že máte hypotéku s úrokovou sazbu 4,5 % a objevíte možnost refinancování s sazbou 3,5 %. Při hypotéce ve výši 3 000 000 Kč a zbývající dobou splatnosti 20 let by refinancování na nižší úrokovou sazbu mohlo snížit měsíční splátky a ušetřit vám více než 200 000 Kč na úrocích.

Závěr

Refinancování půjček může nabídnout významné finanční výhody, jako jsou nižší úrokové sazby a snížení měsíčních splátek. Nicméně, je důležité pečlivě zvážit všechny spojené náklady a potenciální rizika. Doporučuje se konzultace s finančním poradcem, který vám pomůže rozpoznat, zda je refinancování pro vaši situaci nejlepší volbou. Nezapomeňte, že správná strategie může přinést úspory i finanční stabilitu.

.png)