Půjčky pro důchodce: Jaké jsou podmínky?

Půjčky pro důchodce jsou speciální finanční produkt, který je přizpůsoben právě potřebám seniorů. Jaké jsou ale konkrétní podmínky pro získání půjčky v důchodovém věku, a které možnosti jsou pro seniory nejvýhodnější? V tomto článku se podíváme na různé druhy půjček dostupné pro důchodce, srovnáme jejich výhody a nevýhody a poskytneme praktické informace, jak si vybrat tu správnou půjčku.

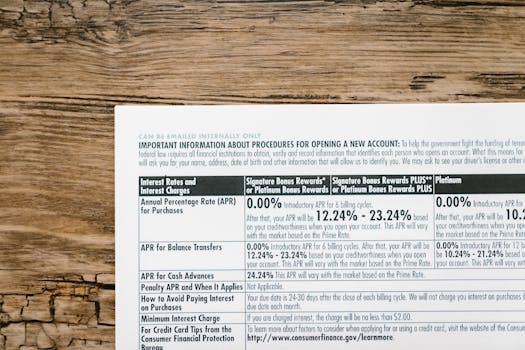

Typy půjček dostupné pro důchodce Půjčky pro důchodce se dělí na několik základních typů, mezi které patří bankovní půjčky, nebankovní půjčky a půjčky od soukromých investorů. Každá z těchto možností má své specifika.

.png)

- Bankovní půjčky

- Nebankovní půjčky

- Půjčky od soukromých investorů

Bankovní ústavy obvykle nabízí důchodcům půjčky s nižším úrokem, což je pro seniory výhodné. Nicméně, banky často vyžadují důkladnější prověření kreditní historie a nižší dluhovou zátěž. To může být pro některé seniory překážkou.

Nebankovní společnosti jsou obvykle flexibilnější co se týče podmínek udělení půjčky, ale zpravidla mají vyšší úrokové sazby. Tyto instituce často poskytují půjčky i těm, kdo mají horší kreditní historii nebo vyšší dluhovou zátěž.

Soukromé půjčky mohou nabídnout individuální přístup a jednání přímo s investorem, ale mohou být také rizikovější z hlediska úrokových sazeb a podmínek splácení.

Výhody a nevýhody jednotlivých typů půjček Každý typ půjčky má své pro a proti, které je třeba zvážit před rozhodnutím.

Bankovní půjčky Výhody: Nižší úrokové sazby, vyšší důvěryhodnost. Nevýhody: Přísnější kritéria pro schválení, nižší flexibilita.

Nebankovní půjčky Výhody: Větší flexibilita, dostupnost i pro ty s horší kreditní historií. Nevýhody: Vyšší úrokové sazby, vyšší riziko.

Půjčky od soukromých investorů Výhody: Možnost individuálního jednání, rychlé zpracování žádosti. Nevýhody: Potenciálně velmi vysoké úrokové sazby, riziko neseriozního jednání.

Praktický příklad Paní Marie, která je v důchodu, potřebovala půjčit 50 000 Kč na opravu domu. Rozhodla se pro bankovní půjčku, protože měla dobrou kreditní historii a banka jí nabídla úrok 5,5 % p.a. Sice musela projít důkladnou kreditní kontrolou, ale získala tak výhodnější podmínky.

Závěr Při výběru půjčky by důchodci měli zvážit svou finanční situaci, kreditní historii a individuální potřeby. Je důležité porovnat různé možnosti a vybrat si půjčku, která nejlépe odpovídá jejich potřebám a možnostem. Důchodci by měli také důkladně číst smluvní podmínky a v případě nejasností se obrátit na finančního poradce. Výběrem správného typu půjčky mohou senioři získat potřebné finanční prostředky s co nejnižšími náklady a riziky.

.png)