Co byste měli zvážit před uzavřením hypotéky?

Přemýšlíte o koupi domu nebo bytu a chystáte se na cestu za získáním hypotéky? Tento krok může být jedním z nejdůležitějších finančních rozhodnutí vašeho života. Předtím, než podepíšete smlouvu s bankou, je důležité pochopit několik klíčových aspektů, které mohou ovlivnit vaši finanční budoucnost. V tomto článku se podíváme na hlavní faktory, které byste měli zvážit před uzavřením hypotéky.

Pochopení vaší finanční situace Než se pustíte do hledání hypotéky, je důležité mít dobře načrtnutý obraz vaší finanční situace. To zahrnuje:

- Vaše příjmy: Jak stabilní jsou vaše příjmy? Máte dostatek financí na to, abyste pokryli měsíční splátky hypotéky bez toho, abyste se dostali do finančních potíží?

- Vaše úspory: Máte dostatek úspor na počáteční vklad a na pokrytí případných poplatků spojených s koupí nemovitosti?

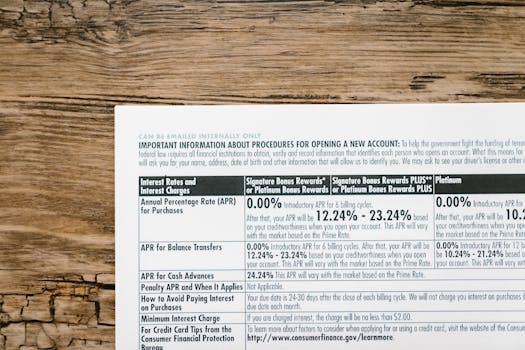

- Vaše úvěrová historie: Jaká je vaše úvěrová historie a skóre? Tento faktor může významně ovlivnit úrokovou sazbu, kterou vám banka nabídne.

- Pevná úroková sazba: Tento typ hypotéky drží úrokovou sazbu konstantní po celou dobu trvání úvěru, což usnadňuje plánování vašich financí.

- Proměnná úroková sazba: Úroková sazba se může měnit v závislosti na ekonomickém vývoji, což může vést k nižším nákladům, ale také k nejistotě.

- Poplatky: Jaké jsou poplatky za zpracování úvěru, za posouzení hodnoty nemovitosti nebo za předčasné splacení?

- Pojištění: Potřebujete hypoteční pojištění, které může pokrýt vaše splátky v případě nečekaných událostí?

Výběr správného typu hypotéky Existuje několik druhů hypoték, z nichž každá má své specifika:

Výhody pevné úrokové sazby zahrnují předvídatelnost a ochranu před budoucími zvýšeními úrokových sazeb. Na druhou stranu, proměnná sazba může být výhodnější v obdobích, kdy se očekává pokles úrokových sazeb.

Porozumění spojeným nákladům Kromě samotné úrokové sazby a měsíčních splátek je důležité zvážit další náklady spojené s hypotékou:

Dlouhodobý závazek Hypotéka je dlouhodobý závazek, obvykle 15 až 30 let. Je důležité zvážit vaše dlouhodobé finanční a životní cíle. Jaký dopad bude mít hypotéka na vaše další finanční plány, jako je vzdělání dětí nebo důchod?

Závěr Před uzavřením hypotéky je nezbytné provést důkladnou přípravu a zvážit všechny faktory, které mohou ovlivnit vaši schopnost splácet úvěr. Nebojte se vyhledat radu u finančního poradce a porovnat nabídky více bank, aby jste našli tu nejlepší možnou hypotéku pro vaše potřeby. Nezapomeňte, že správná příprava a informovanost jsou klíčem k úspěšnému finančnímu rozhodnutí.

Pamatujte, že kvalitní porovnání a pochopení všech aspektů spojených s hypotékou vám může ušetřit nemalé finanční prostředky a předejít potenciálním problémům v budoucnu. Podívejte se na nabídky, porovnejte je a vyberte tu nejlepší pro vaši situaci.

.png)