Co znamená pojem „úvěrová náročnost“?

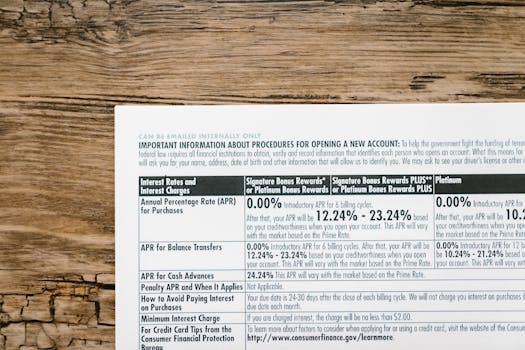

Úvod do úvěrové náročnosti Úvěrová náročnost je termín, který se v posledních letech stává stále více diskutovaným, zejména v kontextu finančních služeb a bankovnictví. Tento pojem v podstatě označuje míru rizika spojeného s půjčováním peněz určité osobě nebo firmě. Banky a další finanční instituce používají úvěrovou náročnost jako klíčový faktor při rozhodování o tom, zda poskytnout úvěr, a jaké úrokové sazby a podmínky by měly být aplikovány.

Hlavní přístupy k hodnocení úvěrové náročnosti

.png)

- Kreditní skóre

- Důchodové a majetkové hodnocení

- Zátěžové testy

Kreditní skóre je nejčastěji používaným indikátorem úvěrové náročnosti. Je to číselné hodnocení, které vypočítávají kreditní agentury jako Equifax, Experian nebo TransUnion na základě historie vašich finančních transakcí, dluhové zátěže, historie splácení, typů úvěrů a dalších faktorů.

Banky často vyžadují doklad o pravidelném příjmu a majetkové situaci žadatele. To pomáhá institucím posoudit, zda má žadatel dostatečné zdroje pro splácení dluhu.

Zátěžové testy se používají k simulaci různých finančních scénářů a jejich dopadu na schopnost žadatele splácet úvěr. To může zahrnovat změny úrokových sazeb, ztrátu zaměstnání nebo jiné ekonomické šoky.

Výhody a nevýhody jednotlivých přístupů Kreditní skóre je rychlý a standardizovaný způsob, jak posoudit úvěrovou náročnost, ale nemusí plně odrážet aktuální finanční situaci žadatele, zejména pokud došlo k nedávným významným změnám. Důchodové a majetkové hodnocení poskytuje hlubší pohled do finanční stability žadatele, ale může být časově náročnější a vyžaduje více dokumentace. Zátěžové testy jsou užitečné pro predikci budoucí schopnosti splácení, ale mohou být komplexní a nákladné na implementaci.

Praktické příklady Představme si, že Jan, který si nedávno založil vlastní podnik, žádá o podnikatelský úvěr. Jeho kreditní skóre je průměrné, protože jeho podnik ještě nevyprodukoval stabilní cash flow, které by banky považovaly za spolehlivé. V tomto případě může banka použít důchodové a majetkové hodnocení nebo zátěžové testy, aby lépe pochopila Janovu situaci a potenciálně mu přizpůsobila úvěrové podmínky.

Závěr a doporučení Úvěrová náročnost je klíčovým prvkem ve finančním rozhodování a je důležité, aby jak jednotlivci, tak podniky měli dobré porozumění tomu, jak je hodnocena. Je doporučeno pečlivě spravovat vlastní finanční záznamy a udržovat zdravé kreditní skóre. Pro ty, kteří hledají úvěr, je důležité být připraveni poskytnout podrobné informace o svých příjmech a majetku, a být připraveni na možné zátěžové testy. Pokud se chcete dozvědět více o tom, jak zlepšit svou úvěrovou náročnost nebo jaké kroky byste měli podniknout před žádostí o úvěr, neváhejte navštívit finanční poradenské weby nebo konzultovat s finančním poradcem.

.png)