Nejčastější důvody pro neschválení půjčky

Půjčka může být klíčovým nástrojem pro financování nečekaných výdajů, koupě nového auta, renovaci domu nebo dokonce pro podnikání. Nicméně, proces schvalování půjčky nemusí vždy proběhnout hladce a mnozí žadatelé se setkají s odmítnutím. V tomto článku se podíváme na nejčastější důvody, proč banky a finanční instituce neschvalují půjčky, a nabídneme praktické rady, jak těmto problémům předejít.

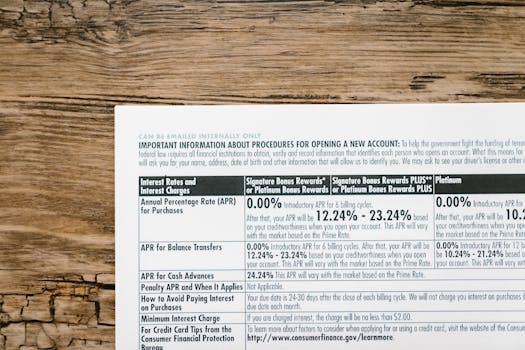

Nízké kreditní skóre Kreditní skóre je jedním z klíčových faktorů, které věřitelé používají k posouzení vaší schopnosti splácet dluhy. Nízké skóre může signalizovat minulé finanční problémy, jako jsou nesplacené úvěry nebo pozdní platby, což může vést k zamítnutí vaší žádosti. Zlepšení kreditního skóre vyžaduje čas a disciplínu, například pravidelné splácení účtů a snižování dluhů.

.png)

Nedostatečný příjem Věřitelé chtějí mít jistotu, že máte dostatečné finanční prostředky na splácení půjčky. Pokud váš příjem nepokrývá vaše běžné výdaje spolu s novými splátkami půjčky, může dojít k odmítnutí. Důležité je připravit pevný rozpočet a možná hledat způsoby, jak zvýšit svůj příjem, než požádáte o půjčku.

Vysoký poměr dluhu k příjmu Poměr dluhu k příjmu (DTI) je další důležitý ukazatel, který věřitelé zvažují. Vysoký DTI naznačuje, že velká část vašeho příjmu je již vyčleněna na splácení stávajících dluhů, což zvyšuje riziko, že nebudete schopni splácet novou půjčku. Je doporučeno snížit své stávající dluhy před podáním žádosti o další půjčku.

Nestabilní zaměstnání Věřitelé hledají důkazy o stabilním a předvídatelném příjmu při posuzování žádostí o půjčku. Častá změna zaměstnání nebo krátká historie práce může být považována za červenou vlajku. Před podáním žádosti o půjčku je vhodné mít stabilní zaměstnání po dobu alespoň několika měsíců, ideálně let.

Žádost o příliš vysokou částku Žádání o půjčku, která je vysoko nad vaše finanční možnosti, může vést k zamítnutí. Věřitelé pečlivě vyhodnocují vaše finanční zázemí a pokud usoudí, že požadovaná částka není v souladu s vaším příjmem a výdaji, mohou vaši žádost zamítnout. Je důležité realisticky posoudit, kolik peněz opravdu potřebujete a jakou částku jste schopni splácet.

Závěr Zamítnutí půjčky může být frustrující, ale pochopení nejčastějších důvodů pro neschválení může pomoci při přípravě úspěšnější žádosti v budoucnu. Před podáním žádosti je klíčové zvážit váš finanční stav, stabilizovat příjmy, snížit dluhy a ujistit se, že vaše kreditní historie je ve co nejlepším stavu. Věnujte čas na zlepšení své finanční situace a nebojte se požádat o radu finančního poradce. Pamatujte, že každé zamítnutí je příležitostí k učení a zlepšení vašich finančních návyků.

.png)